前言

2021年6月25日,为了落实《基础电子元器件产业发展行动计划》和《电动机能效限定值及能效等级》(GB 18613-2020)两大产业政策,推动我国电子信息产业持续高效发展,由中国电子器材有限公司和中国电科第二十一研究所共同主办的“新一代信息技术与基础电子元器件和小电机产业协同发展媒体和分析师研讨会”在北京召开。会上,“中国电子展(CEF)”与“中国国际小电机、磁性材料、特种机器人技术研讨会暨展览会(SMTCE)”两大行业交流平台举行了战略合作签约仪式。在本会议上,笔者了解到不少电容元器件的知识,受益颇多。

电容是基础元器件之一,在电子设备中被大量使用,占据了被动元器件的半壁江山。用量如此之广的电容器,是否会像芯片一样出现“卡脖子”问题呢?

全球电容厂商情况

今年一季度,全球三大铝电容厂佳美工、尼吉康、Rubycon相继宣布涨价,三家均为日系厂商;台系厂商国巨电子旗下的凯美一个月内先后两次宣布提价,第一次涨价5-15%,第二次涨价6%。反观大陆企业因市场占比低,在这场涨价潮中缺少话语权,处境被动。

当前全球电容制造商主要集中在日本、韩国、中国台湾、美国和中国大陆。其中,日韩厂商手握核心技术,在全球电容市场有主导地位。

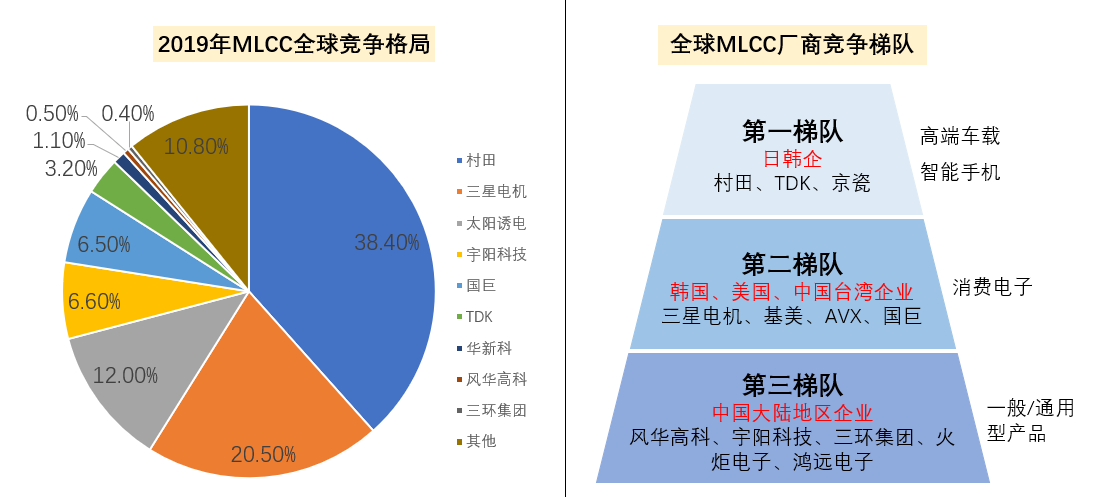

以MLCC市场为例,日本企业的整体市场占有率最高,达56%;而中国大陆MLCC制造商只占全球约6%的份额。从MLCC厂商竞争格局来看,日本企业(村田、TDK、京瓷)具有较强优势,在全球范围内处于第一梯队;美国、韩国、中国台湾地区企业(三星电机、KEMET、AVX、国巨)总体处于第二梯队;中国大陆地区企业风华高科、宇阳科技、三环集团、火炬电子与鸿远电子则处于第三梯队。日系厂商凭借技术优势生产小尺寸、高电容值的产品,占据高端MLCC市场;大陆厂商则主要生产中大尺寸、低电容值的MLCC产品。

2019年MLCC全球竞争格局|数据来源:前瞻产业研究院

中国电容产业链情况

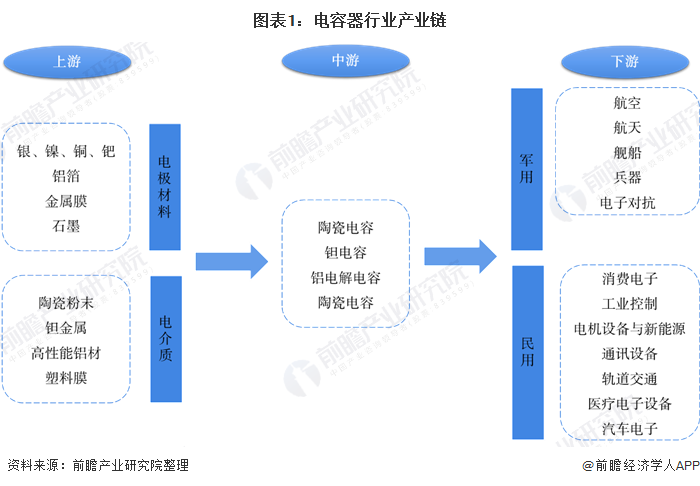

电容器产业链上游为电极材料和电解质材料行业,下游行业主要应用于军用和民用领域,军用领域包括航空、航天、舰船、兵器、电子对抗等,民用领域包括消费电子、工业控制、电力设备及新能源、通讯设备、轨道交通、医疗电子设备及汽车电子等。

电容器行业产业链|来源:前瞻产业研究院

目前,我国大陆电容厂商正面临来自产业链上游和下游的双重压力。

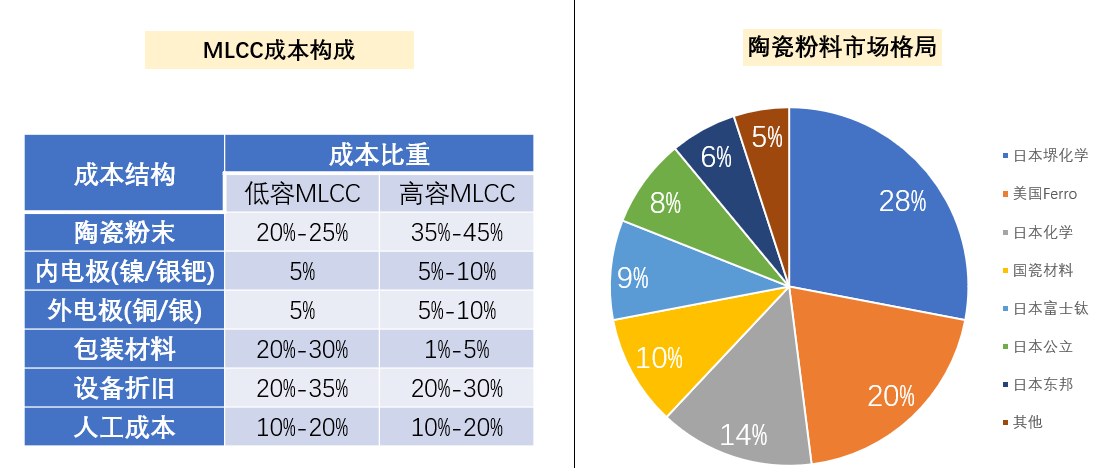

上游的压力主要来源于原材料的供应。全球电容原材料市场高度集中,日系厂商掌握着大部分的供应链,国外垄断严重。以MLCC为例,其关键材料陶瓷粉末,在MLCC的成本中占比较大,尤其是高容MLCC中成本占比可达35%-45%。有数据显示,日系厂商占据了近一半的全球陶瓷粉末市场份额,前三大厂商日本堺化学、美国Ferro及日本化学市占率依次为28%、20%、14%。我国只有一家瓷粉企业上榜,排在第四位的国瓷材料,市占率为10%。值得一提的是,国瓷材料作为我国瓷粉行业的龙头企业,是国内首家、全球继日本堺化学后第二家掌握水热法合成纳米级钛酸钡粉体技术的企业。

MLCC成本构成与陶瓷粉料市场格局|数据来源:中国产业信息网

下游的压力有两个:一是客户对价格的要求,二是客户对质量的要求。目前,大陆厂商的电容产品主要面向中低端应用的客户,而中低端客户对价格要求较高。在今年整个原材料价格上涨的形势下,既不能涨价,还要保证质量,就导致大陆电容厂商的利润被压缩。

对于高端应用客户,因为技术的差距,国内厂商也没法满足其对高端电容的需求,还是以MLCC为例,日本公司已能实现在2μm的薄膜介质上叠1000层,生产出单层介质厚度为1μm的100μF的MLCC;处于顶级地位的日本村田和太阳诱电株式会社的研发水平甚至已达到0.3μm;而国内厂商只能做到叠300~500层。作为国内MLCC制作水平最高的风华高科,目前能够完成流延成3μm厚的薄膜介质,烧结成瓷后2μm厚介质的MLCC,与国外先进的叠层印刷技术还有一定差距。

我国高端电容依赖进口

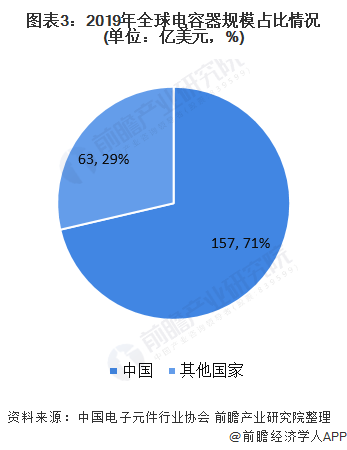

我国是全球最大的电容器市场。根据中国电子元件行业协会公布的数据显示,2019年全球电容器市场规模达220亿美元,其中我国电容器行业的市场规模为1102亿元,占全球额比重达71%。

2019年全球电容器规模占比情况|来源:前瞻产业研究院

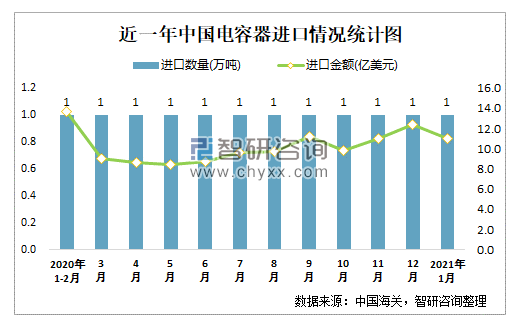

目前,国内中低端电容可以自给自足,但高端电容仍依赖进口。根据中国海关数据显示:2021年1月中国电容器进口数量为1万吨,同比增长58.4%,进口金额为10.95亿美元,同比增长62.7%。

2020年1月-2021年1月中国电容器进口情况统计图|来源:智研咨询

工信部印发《行动计划》,支持国内元器件发展

针对当前我国电子元器件产业存在整体大而不强、龙头企业匮乏、创新能力不足等问题,今年1月15日工信部印发《基础电子元器件产业发展行动计划(2021—2023 年)》。

关于电容等电路类元器件,《行动计划》中提到:

“攻克关键核心技术。实施重点产品高端提升行动,面向电路类元器件等重点产品,突破制约行业发展的专利、技术壁垒,补足电子元器件发展短板,保障产业链供应链安全稳定。”

“重点发展微型化、片式化阻容感元件,高频率、高精度频率元器件,耐高温、耐高压、低损耗、高可靠半导体分立器件及模块,小型化、高可靠、高灵敏度电子防护器件,高性能、多功能、高密度混合集成电路。”

“突破关键材料技术。支持电子元器件上游电子陶瓷材料、磁性材料、电池材料等电子功能材料,电子浆料等工艺与辅助材料,高端印制电路板材料等封装与装联材料的研发和生产。提升配套能力,推动关键环节电子专用材料研发与产业化。”

“提升设备仪器配套能力。支持技术难度大、应用价值高、通用性强、对电子元器件行业带动大的配套电子专用设备与仪器,如刻蚀显影设备等工艺设备、显微 CT 等检测分析仪器的研发及产业化,提升设备仪器质量和可靠性水平。”

结语

我国电容器行业虽起步较晚,但近年来发展迅速,已陆续涌现出多家优质电容器厂商,如:陶瓷电容厂商,潮州三环、风华高科、深圳宇阳;铝电容厂商,湖南艾华、南通江海、深圳丰宾电子;钽电容厂商,振华新云、株洲宏达、福建火炬;薄膜电容厂商,厦门法拉、安徽铜峰、宁波碧彩等。

参考资料

[1]《电容器行业情况介绍与发展趋势分析》,宁连才,中国振华电子集团有限公司首席专家

[2]《电子元器件MLCC行业深度报告:全球格局、自主之路与投资逻辑》,https://baijiahao.baidu.com/s?id=1705225936949847517&wfr=spider&for=pc

[3]《2020年中国电容器行业发展现状分析 中国市场规模全球占比超7成》,https://www.qianzhan.com/analyst/detail/220/200410-bebb3d37.html

[4]《2021年1月中国电容器进口数量与进口金额分别为1万吨和10.95亿美元 进口均价为10.95亿美元/万吨》,https://www.chyxx.com/shuju/202104/947961.html

[5]《基础电子元器件产业发展行动计划 (2021—2023 年)》,http://www.gov.cn/zhengce/zhengceku/2021-01/29/content_5583555.htm

*博客内容为网友个人发布,仅代表博主个人观点,如有侵权请联系工作人员删除。